Portofolio sangat dibutuhkan seseorang ketika melamar pekerjaan. Semua yang tertuang di portofolio bisa dijadikan bahan pertimbangan dan penilaian seorang HRD mengenai siapa sosok Anda. Anda dapat berlatih membuatnya dengan mempelajari contoh portofolio di bawah ini.

Portofolio tidak hanya dapat dibuat secara manual saja melainkan juga secara online. Contohnya menggunakan website. Dengan demikian, portofolio Anda semakin menarik dan profesional.

Cara Membuat Portofolio

1. Menyusun Daftar Isi

Fungsi daftar isi di sini untuk mempermudah pembaca dalam semua informasi yang dibutuhkan.

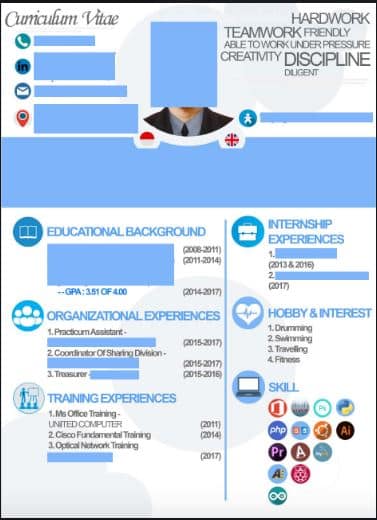

2. Melampirkan Resume atau CV

CV maupun resume juga merupakan salah satu komponen penting pada portofolio yang dapat membantu klien untuk melihat data personal Anda secara singkat.

3. Menjelaskan Tujuan

Di dalam portofolio harus tercantum dengan jelas apa tujuan yang ingin Anda capai baik dalam jangka pendek yaitu 1-2 tahun kedepan dan jangka panjang. Tujuan dalam jangka panjang memiliki rentang waktu 5 sampai 10 tahun.

Klien atau pembaca akan melihat apa visi dan misi Anda kedepan melalui tujuan yang dituliskan. Tujuan harus jelas, terencana dan tersusun dengan sangat baik. Hal ini akan menjadi nilai plus.

Informasi yang harus ada di dalam poin ini antara lain nilai-nilai etika kerja, target pencapaian, filosofi dan langkah-langkah untuk merealisasikan tujuan Anda.

4. Menguraikan Pengalaman Dan Keterampilan

Anda informasikan apa saja keterampilan dan skill yang dimiliki. Selanjutnya jelaskan pengalaman Anda pernah bekerja di perusahaan mana saja dan sebutkan posisi atau jabatannya.

5. Melampirkan Hasil Karya

Portofolio akan semakin menarik jika ada contoh nyata karya Anda. Hal ini dapat berupa foto atau teks sesuai bidang keahlian masing-masing dan ada kaitannya dengan yang saat ini dibutuhkan klien.

6. Menambahkan Testimoni Klien

Kehadiran testimoni dalam suatu portofolio memberikan nilai lebih karena calon klien Anda akan semakin yakin dan percaya setelah membacanya. Klien dapat mengetahui kualitas Anda melalui testimoni yang dilampirkan.

Testimoni ini harus jelas, isinya meliputi siapa orang yang memberi testimoni dan jabatannya. Anda pilih testimoni yang terbaik dengan demikian klien atau HRD akan mendapat gambaran bagaimana kepribadian Anda ketika bekerja.

7. Mencantumkan Penghargaan

Semua jenis penghargaan, tanda kehormatan, sertifikat, seminar, event dan lain sebagainya bisa dicantumkan. Sebaiknya sertifikat tersebut didapatkan dalam 5 tahun terakhir. Penulisannya harus detail terkait jenis penghargaan dan kapan pelaksanaannya.

Perbedaan Antara CV Dan Portofolio

1. Informasi

CV cenderung berisi data-data pribadi seseorang secara umum maupun khusus. Data umum antara lain nama, kontak, alamat, tanggal lahir dan email. Sedangkan, data khusus meliputi latar belakang pendidikan, kursus, seminar yang telah diikuti dan lain-lain.

Berbeda dengan portofolio yang berisi hasil karya seseorang. Selain itu, juga menunjukkan potensi dan kemampuan diri Anda yang ada hubungan dengan kebutuhan klien.

Contohnya apabila Anda seorang fotografer maka portofolio yang ditunjukkan dalam bentuk gambar, video koleksi foto, atau karya seni yang berkaitan dengan fotografi.

2. Data

CV didesain simpel namun data yang tersajikan lengkap sehingga HRD lebih mudah dalam membaca setiap datanya.

Portofolio biasanya selain lengkap juga harus panjang. Semakin panjang maka portofolio itu semakin bagus. Namun, di dalamnya tetap menunjukkan talenta dan karakter Anda di setiap lembarnya.

Pastikan portofolio dibuat unik dan menarik sehingga dapat meyakinkan HRD bahwa Anda mampu membawa perusahaan jauh lebih baik dan bisa bersaing dengan perusahaan lainnya.

3. Bukti

Portofolio dan CV saling melengkapi dan dibutuhkan perusahaan namun tetap berbeda. Syarat melamar pekerjaan ada yang meminta keduanya, tetapi ada juga yang membutuhkan salah satunya saja.

CV berisi data khusus maupun pribadi, sedangkan dalam portofolio memperlihatkan skill seseorang dengan cara menyertakan bukti berupa sebuah karya.

Fungsi Portofolio

Portofolio berfungsi sebagai referensi untuk mengetahui prestasi dan pencapaian seseorang. Pihak HRD akan menjadikannya bahan penilaian apakah kemampuan dan kapasitas Anda sesuai dengan kriteria atau tidak.

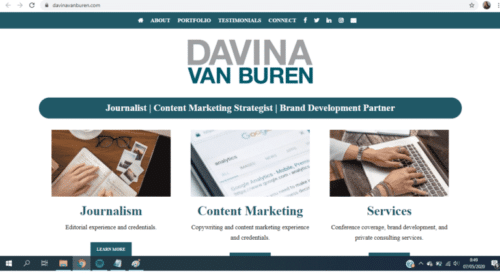

Tips Membuat Portofolio Menarik Secara Online

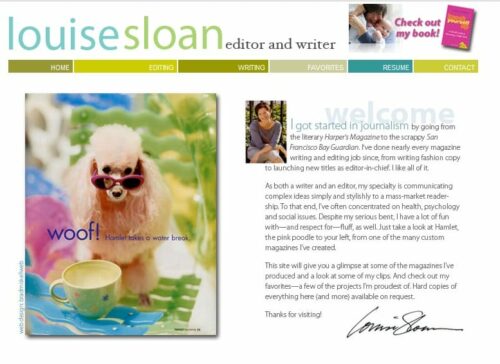

1. Membuat Web Menggunakan Domain Profesional

Fitur blogging yang gratis memang dapat dipakai untuk portofolio, namun akan lebih baik lagi jika Anda menggunakan web dengan nama domain yang profesional. Memang biaya yang dikeluarkan tidaklah sedikit, tetapi dampak yang akan Anda rasakan sangat besar.

Biasanya klien lebih percaya dengan portofolio di web profesional dibandingkan web gratisan. Hal ini juga bisa memperlihatkan keseriusan orang yang membuatnya. Apalagi fitur-fiturnya juga jauh lebih lengkap.

Alamat website sebaiknya memakai nama pemilik atau nama bisnis yang dijalankan sehingga mempermudah klien untuk menghubungi Anda kembali.

2. Memilih Platform Tepat

Banyak platform yang dapat digunakan seperti wik, WordPress dan squarespace. Masing-masing platform mempunyai kelebihan dan kekurangan masing-masing. Sebaiknya Anda pilih berdasarkan keahlian dan budget.

3. Mempertimbangkan Tampilan Di Ponsel

Saat ini banyak orang yang menggunakan handphone untuk mencari berbagai informasi. Oleh karena itu, pastikan website Anda dapat diakses melalui handphone dengan mudah dan tampilannya tetap menarik.

4. Tampilan Beranda Menarik

Fokus utama klien ketika membuka website adalah portofolio. Namun, Anda juga tidak boleh mengabaikan tampilannya. Contohnya adalah tata letak menu pada website seperti testimoni, profil, harga dan jangan lupa merancang kata-kata yang tepat untuk mengisi web.

5. Mengoptimalkan Halaman Situs

Pada halaman ini berisi informasi tentang Anda sehingga kata-katanya harus jelas dan tersusun dengan bagus sehingga mampu memberikan kesan baik bagi klien. Selain itu, meningkatkan kepercayaan klien terhadap Anda.

6. Membuat Daftar Layanan

Anda siapkan juga halaman yang isinya khusus daftar layanan secara rinci. Tujuannya agar membantu klien menemukan informasi yang diperlukan.

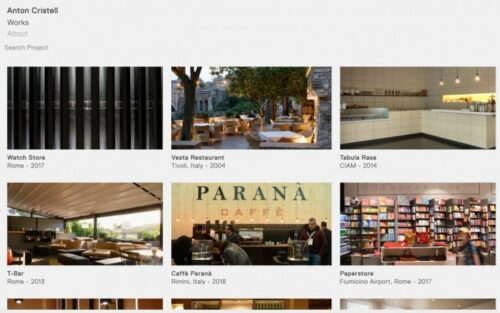

7. Menampilkan Contoh Pekerjaan

Contoh yang dimasukkan pada website sebaiknya merupakan hasil pekerjaan terbaik Anda. Hal ini dikarenakan karya tersebut akan mempengaruhi penilaian dari klien. Setiap pekerjaan dicantumkan secara detail.

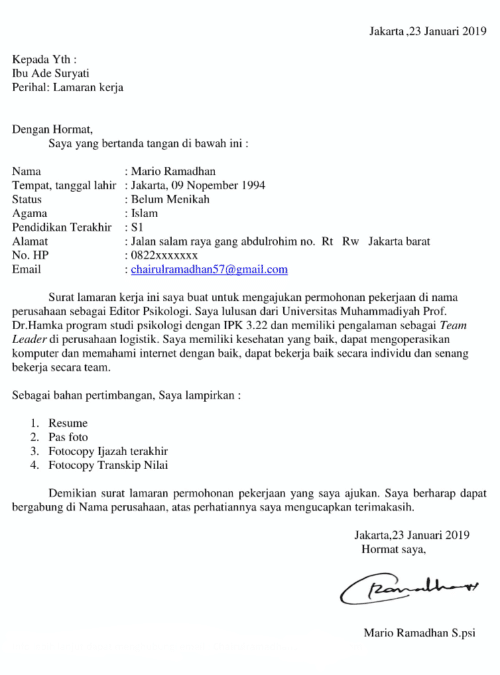

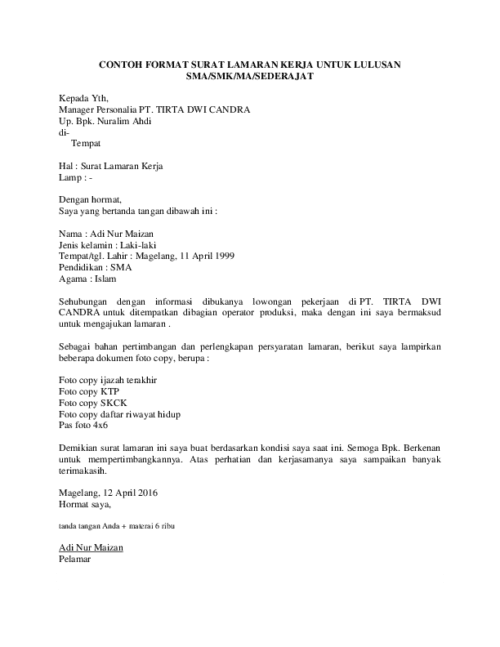

Contoh Portofolio Lamaran Kerja

Contoh Portofolio Perusahaan

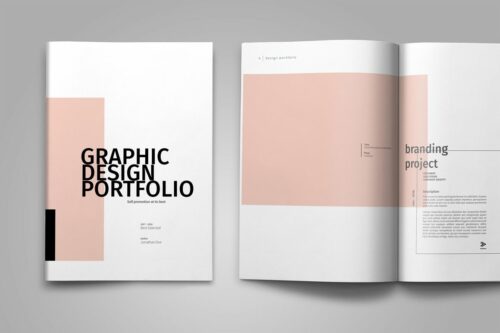

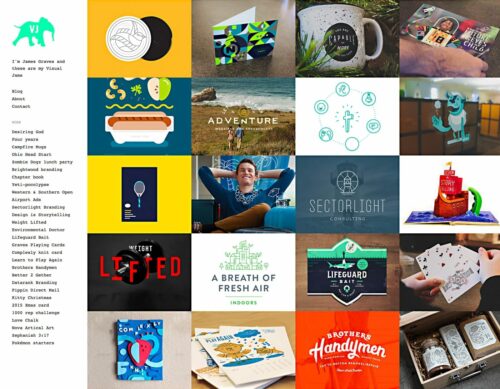

Contoh Portofolio Desain

Contoh Portofolio Siswa SMA

Contoh Portofolio PDF

Contoh Portofolio Bahasa Indonesia

Contoh Portofolio Word

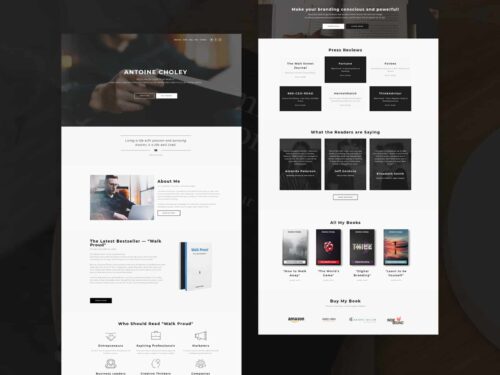

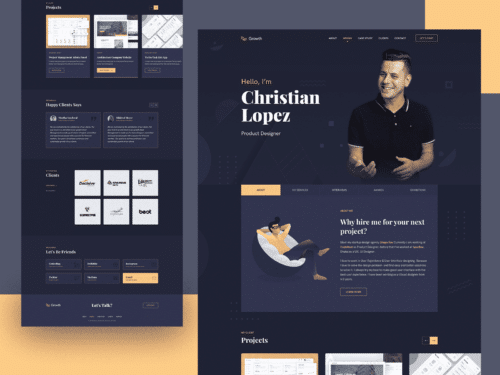

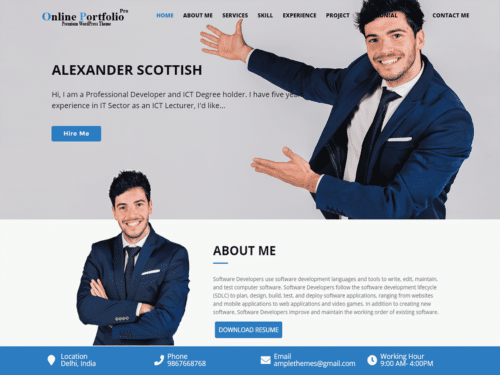

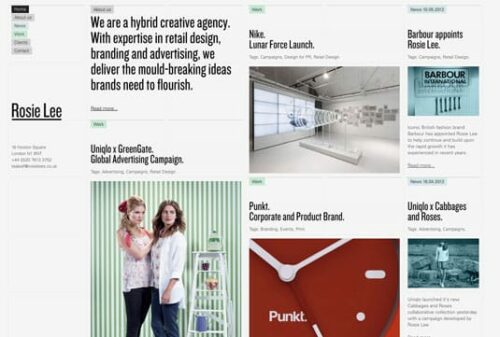

Contoh Portofolio Web and UI Designer

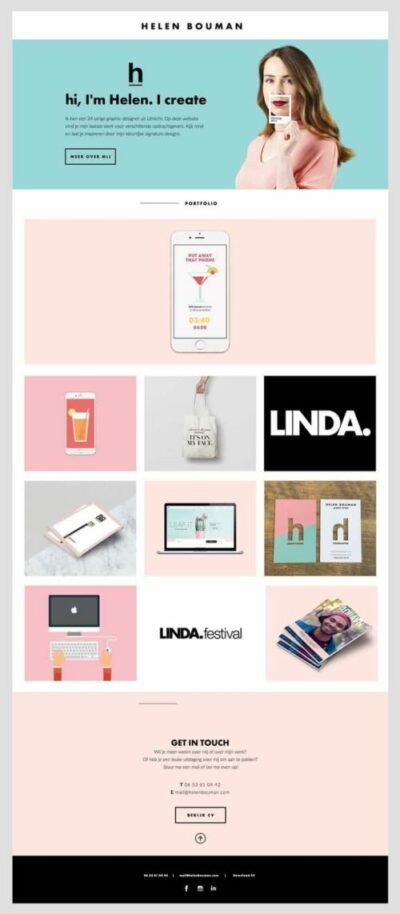

Contoh Portofolio Brand Designer

Contoh Portofolio Artwork

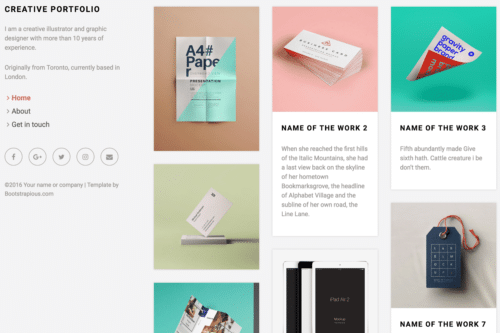

Contoh Portofolio Illustrator

Contoh Portofolio Content Writer

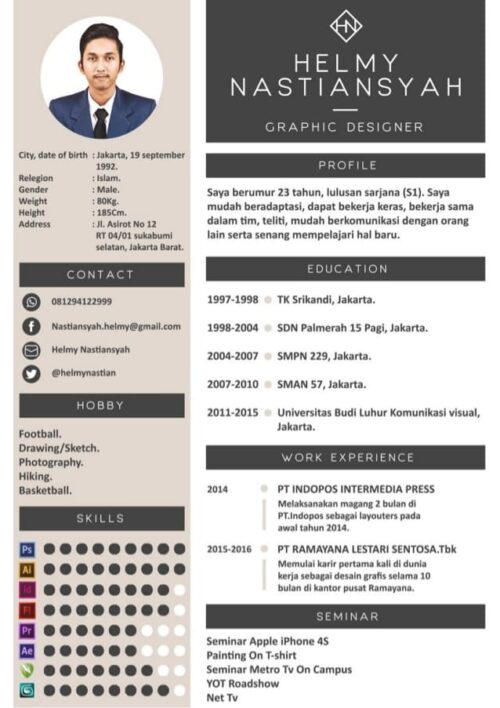

Contoh Portofolio Graphic Designer

1. Contoh 1

2. Contoh 2

3. Contoh 3

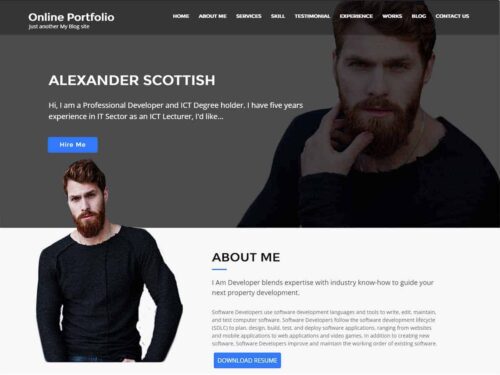

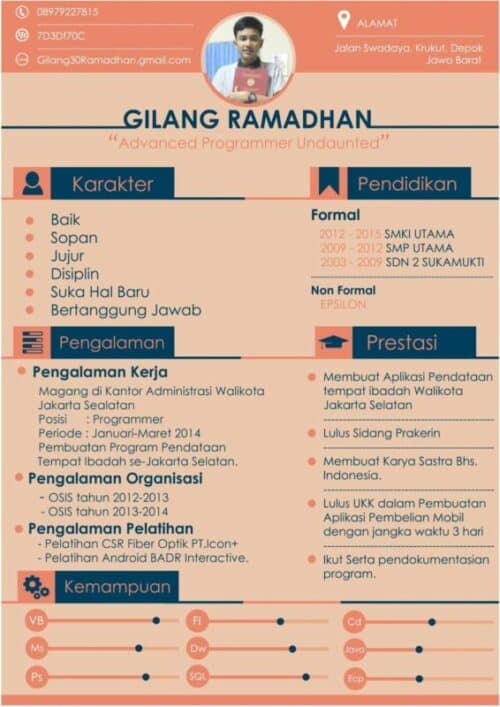

4. Contoh 4

5. Contoh 5

Contoh Portofolio Copywriter

Contoh Portofolio Aplikasi Kerja

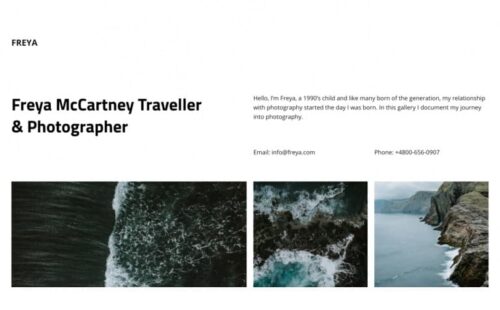

Contoh Portofolio Photographer

Contoh Portofolio Lamaran Kerja Fresh Graduate

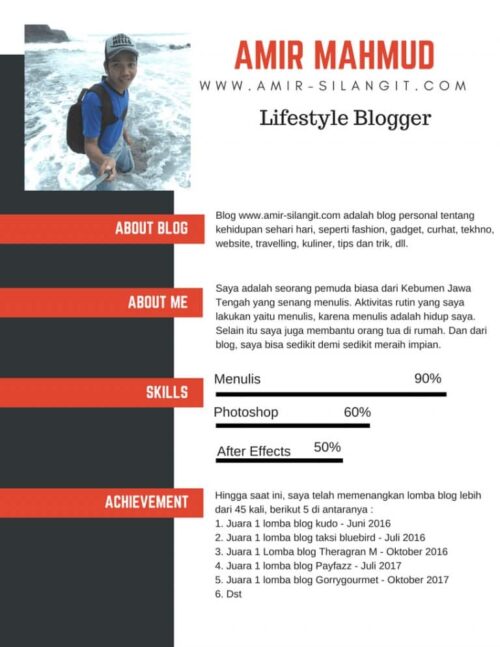

Contoh Portofolio Blogger

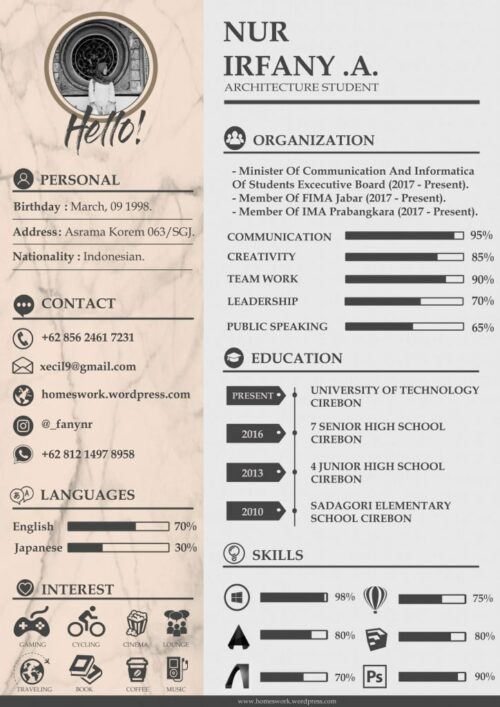

Contoh Portofolio Mahasiswa Arsitektur

Contoh Portofolio Sederhana

Contoh Portofolio Programmer

Contoh Portofolio Website Unik

Contoh Portofolio Editor Dan Penulis

Contoh Portofolio Tim Kreatif

Contoh portofolio yang telah disajikan dapat Anda gunakan sebagai referensi dan inspirasi. Anda pun dapat mengembangkan ide tersebut sehingga portofolionya semakin kreatif dan unik. Dengan demikian, peluang untuk diterima bekerja sesuai bidang keahlian Anda semakin besar.